土地の有効活用で、良く話にあがるのが、アパート経営ではないでしょうか。アパートを建てることにより、更地のままよりも土地の評価が低くなるのは事実です。また、アパートを建てるために借入をした場合、借入金はマイナスの相続財産として相続税を引き下げる効果もあります。

(1)減額割合・減額対象となる地積

特例の減額割合は、適用を受ける宅地の種類に応じて80%または50%の減額となります。なお、小規模宅地等の特例の適用をうけるためには、被相続人要件、相続人要件を満たす必要があります。

(2)貸付事業用宅地等の適用要件

- 親族がその宅地に係る被相続人の貸付事業を申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を行っている場合。

- 相続開始前からその貸付事業を営んでいた被相続人と生計を一にする親族が、その宅地を取得し、申告期限まで引き続き所有し、かつその貸付事業を営んでいる場合。

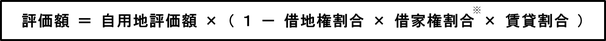

貸家建付地とは、土地所有者がアパートなど貸家を建てた場合のその敷地をいいます。自分の土地であっても、他人に部屋を貸し付けているため、利用が制限されますから、自用地評価より減額して評価します。減額の割合は、借地権割合に借家権割合と賃貸割合を乗じたものです。

※借家権割合は、相続税・贈与税評価上の割合で、家屋に対する権利を表したものです。原則として借家権割合は30%とされています

「貸家建付地の評価減」を受けた上で、「小規模宅地等の特例」も受けることができ、節税の効果は高まります。

(1)貸家建付地の評価

評価額=1億円×(1-0.7×0.3×0.9)

=1億円×0.189

=8,110万円

(2)小規模宅地等の特例

減額される額=8,110万円×200㎡/500㎡×50%=▲1,622万円

評 価 額=8,110万円-1,622万円

=6,488万円

このように相続が発生したときに1億円の評価額(自用地評価額)から大きく下がることがわかります。

下記の「総住宅数、空き家数および空き家率の実績と予測結果」と「全国の人口動向」の統計を見て、皆さん、どう思われますか。空き家率は年々上がり続けているなか総住宅数は増加していく傾向にあります。

また、人口は少子高齢化がますます加速していくことが見てとれます。

以上のことから、今後、節税対策をうたい文句に安易にアパート経営を考えるのは非常に危険と言わざるを得ません。実際に賃貸住宅の空室率は深刻な社会問題となっております。人口も増加している都道府県と減少している都道府県との二極化も顕著になってきております。但し、増加している都道府県もいずれは減少していきます。2020年には世帯数も頭打ちになると予想されています。余程、立地が優位であれば良いですが、普通のアパートであれば、最新設備へのリニューアル対応、メンテナンス体制を強固にするといった対策を講じなければなりません。多額な資金が必要となります。

また、頭書きで「借入金はマイナスの相続財産として相続税を引き下げる効果もあります」と記載しましたが、例えば、7,000万円の借入をすると、相続財産から負債である7,000万円は控除されます。それと同時に、7,000万円の現金が手元に残るため、相続財産全体は増減していないことになります。つまり、節税効果がまったくないに等しいのです。しかも、借入をすると利息がかかってきます。相続財産が減り節税できたように見えるかもしれませんが、何も無理に借入をする必要はないのです。

相続税を節税しようという考えは次の世代の事を考えて良い事ではあるのですが、結果的に、相続人が、「入居者が少ない、借入金の残高もあり、利息を払うこともままならない」といったことにもなりかねません。

考え方によっては「土地があっても何もしない!」というのも、もしかしたら有効な判断かもしれません。土地であれば貸家建付地よりは流動性は高く現金化し易いという面もあります。

よくお考えになりご判断してください。

目次に戻る