「親から受け継いだ土地をそのままにしている」

「遠方の実家を空き家のまま、あるいは解体して更地のまま放置している」

「使い道もなく、毎年固定資産税だけ払っている」

そんな悩みを持つ方が、いま全国で増えています。

実は、こうした“ほとんど使われていない土地”を売るとき、税金が安くなる特別な制度があることをご存じでしょうか?

それが今回ご紹介する、「低未利用地の譲渡に関する100万円の特別控除」制度(正式名称:「低未利用土地等を譲渡した場合の長期譲渡所得の特別控除」)です。

この制度を上手に使えば、

✅ 使っていない土地を手放してスッキリ

✅ 税金の負担も軽くなり

✅ 地域の空き地対策にも貢献

まさに、「持て余していた土地を前向きに整理できる」仕組みです。

では、どんな土地が対象なのか?

どうすれば控除を受けられるのか?

以下でわかりやすくご説明します。

1.「低未利用地」ってなに?

~ほったらかし・空き家・古家付きの土地を“うまく片づける”ための制度~

「昔、親からもらったけど何も建っていない土地」

「家を壊してそのまま、草だけが伸びている場所」

「古い建物が残っていて、誰も住んでいない空き家」

「使い道がなくて毎年固定資産税だけ払っている土地」

そんな“ほったらかしや使われていない土地・建物”のことを、国は「低未利用地(ていみりようち) 」と呼んでいます。

つまり、周りの土地に比べて「ほとんど使われていない土地・建物」が対象になるということです。

このまま放置すると、草が伸びたり、近所に迷惑がかかったり、税金だけが出ていく…

そんな悪循環を防ぐために、国が「売却して新しく活用してもらおう」と用意したのが、『低未利用地の100万円控除』という制度です。

💡 ポイント:使っていない土地や空き家を売って地域で活用してもらうと、売った人の税金が最大100万円少なくなる特例です。

2.対象となる土地と人の条件

この制度を使えるのは、次のようなケースです。

◆ 対象となる土地

-

空き地・空き家・空き店舗など、利用していない土地

-

相続してそのまま放置されている土地

-

建物を解体してそのままの更地

-

周囲と比べて利用が著しく低い土地

◆ 主な要件

| 要 件 | 内 容 |

| 所有期間 | 5年以上保有(※相続の場合は被相続人の期間を通算可能) |

| 譲渡金額 | 通常500万円以下、市街化区域などは800万円以下 |

| 売 主 | 個人(法人は対象外) |

| 買 主 | 親族など特別な関係者ではない |

| 期 間 | 令和2年7月1日~令和7年12月31日(延長未定) |

💡 相続した土地も対象になる!

相続したばかりだから5年経っていない…と思っていませんか?

実は、被相続人(亡くなった方)の所有期間を引き継げます。

お父さんが20年前に購入し、3年前に相続した場合でも、所有期間は「20年」として扱われます。

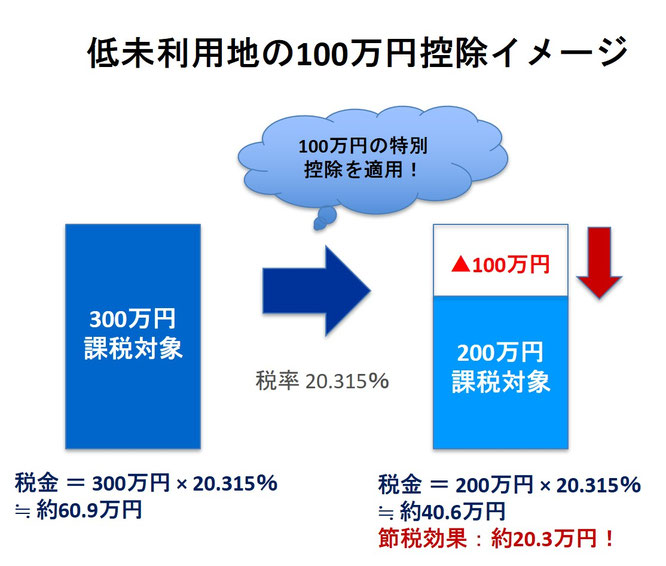

このように、100万円の特別控除を適用すると課税対象が200万円に減り、 税金も約20.3万円軽減される仕組みです。

3.どんな人におすすめ?知らないと損する制度

🏠 相続した“どうしようもない土地”の売却に

「遠方の実家を相続したけど、草ぼうぼうで手がつけられない」

「買い手もつかず、固定資産税だけ払っている」

そんな“負動産”状態の土地こそ、この制度の出番です。

実際、制度利用者の多くは相続による取得者です。

💸 「3,000万円特例」が使えない場合の助けにも

「被相続人居住用財産の3,000万円特例」は有名ですが、建物をすでに解体していたり、被相続人が長く施設に入所していた場合などは使えません。

そんなとき、代わりに助けになるのが「低未利用地の100万円控除」です。

- 3,000万円特例が使えない

- でも土地を売却したい

そんな場合の“セーフティーネット”です。

🏢 宅建業者も知らないことが多い!

この制度、実は宅建業者でも知らない人が多いのが現実です。

税制までしっかり説明できる業者は限られています。

「そんな制度があるなんて知らなかった!」という人がほとんど。

だからこそ、知っている人だけが得をする制度なのです。

4.申請から控除までの流れ

🧾 ステップ① 市区町村へ確認申請(※売買契約後)

売買契約を結んだあと、契約書の写しなどを添えて市区町村に「低未利用土地等確認申請書」を提出します。

市区町村が内容を確認し、条件を満たしていれば「確認書」を交付してくれます。

🧾 ステップ② 必要書類を準備

-

売買契約書の写し

-

現地写真

-

空き地・空き家バンク登録証明や広告の写し

-

電気・ガス・水道の停止証明 など

🧾 ステップ③ 確定申告で税務署に提出

翌年の確定申告時に、「確認書」と「契約書の写し」を添付して申告します。

これで最大100万円の控除が適用されます。

5.利用実績と注意点

📊 国の実績データ

国土交通省の調査によると、令和4年に全国で約4,800件の確認書が交付されています。

-

売却前:空き地が55%

-

売却後:住宅として活用62%

“空き地が住宅地として生まれ変わる制度”として着実に使われています。

⚠️ よくある勘違い・注意点

| よくある誤解 | 正しい内容 |

| 売ったあと放置してもOK❓ | ❌ 買主が利用することが前提 |

| 売却後に申請すればいい❓ | ❌ 売買契約後すぐに申請 |

| 親族間売買も対象❓ | ❌ 親族・同族会社への売却は対象外 |

| 建物付きでも控除できる❓ | ⭕ 土地部分のみ対象 |

| 相続したばかりだからNG❓ | ❌ 被相続人の所有期間を通算可能 |

6.相談先とまとめ

どこに相談すればいい?

この制度は、

-

市役所(都市計画課・まちづくり課など) が確認書を発行し、

-

税務署 が控除を判断します。

👉「市役所+税務署」の二段階手続きです。

宅建業者・税理士・FPに相談するとスムーズです。

空き家バンクとセットで活用

「空き家バンク」「土地バンク」に登録してから売却すると、この制度を使いやすくなります。

登録証明が“低未利用地の証明書類”になるためです。

専門家との連携が安心

「不動産+税+相続」が関わる制度のため、宅建業者だけでなく、税理士やFPに相談して進めるのがおすすめです。

「3,000万円特例」「低未利用地控除」「相続土地国庫帰属制度」などを総合的に判断してもらいましょう。

まとめ:今がチャンス!

| ポイント | 内 容 |

| 制度の目的 | 空き地・空き家の有効活用を促す |

| 控除内容 | 譲渡所得から最大100万円控除 |

| 対象期間 | 令和7年12月31日まで(延長未定) |

| 対象者 | 個人・5年以上保有(相続の場合は通算OK) |

| 注意点 | 売買契約後に申請・放置不可・親族売買不可 |

制度は令和7年末まで。延長はまだ決まっていません。

今のうちに制度を使って、「空き地を負担から資産に変える」第一歩を踏み出しましょう。